Nie da się ukryć, że pod wieloma względami 2020 był bardzo trudnym rokiem. Pandemia koronawirusa oprócz kryzysu zdrowotnego wywołała także kryzys gospodarczy, którego konsekwencją było przerwanie łańcuchów dostaw, bezprecedensowy spadek globalnego popytu i podaży oraz mocne załamanie PKB wielu krajów. Trudności nie ominęły też rynku finansowego – giełdy i inwestorzy bardzo silnie reagowali na marcowy lockdown i szok na świecie wywołany pierwszą falą pandemii, obniżki stóp procentowych czy tak wyczekiwaną informację o stworzeniu szczepionki przeciwko covid.

W kontekście Pracowniczych Planów Kapitałowych był to pierwszy rok funkcjonowania funduszy zdefiniowanej daty, które rozpoczęły inwestowanie środków gromadzonych przez uczestników programu. Jak poradziły sobie fundusze w tym czasie pełnym zawirowań?

Czym są Fundusze Zdefiniowanej Daty?

Na początek krótka charakterystyka funduszy zdefiniowanej daty. W Polsce zyskały one na znaczeniu wraz z wprowadzeniem Pracowniczych Planów Kapitałowych i nie mają długiej historii inwestycyjnej. Jednak na świecie sprawdzają się od lat. Pierwsze tego rodzaju fundusze powstały jeszcze w latach 90. XX wieku w Stanach Zjednoczonych, a ich dynamiczny rozwój nastąpił od 2006 r., kiedy wprowadzono zmiany w tamtejszych programach emerytalnych. Wówczas stały się podstawowym instrumentem, w który inwestowane były środki ich uczestników. W 2019 roku aktywa zgromadzone w amerykańskich funduszach zdefiniowanej daty osiągnęły wartość ok. 1,7 biliona dolarów.

Czym różnią się fundusze zdefiniowanej daty od innych funduszy? Ich koncepcja polega na tym, że profil ryzyka inwestycyjnego, a tym samym proporcje instrumentów dłużnych i udziałowych zmieniają się z wiekiem inwestora. Wraz ze zbliżaniem się do zdefiniowanej daty, czyli w przypadku PPK momentu osiągnięcia 60 roku życia, zmniejsza się ryzyko inwestycyjne funduszu. Dzieje się tak, gdyż w portfelu inwestycyjnym funduszu zwiększa się udział instrumentów dłużnych (np. obligacji, bonów skarbowych) kosztem udziałowych, które są bardziej ryzykowne –(głównie akcji). Bardzo ważną zasadą działania funduszy zdefiniowanej daty jest też dywersyfikacja. W dużym uproszczeniu polega ona na różnicowaniu wprowadzanych do portfela aktywów. Dzięki temu możliwe jest ograniczenie zmienności wyników, a zatem i zmniejszenie ryzyka inwestycyjnego. Dążąc do dywersyfikacji portfela, możemy inwestować w różne klasy aktywów (np. akcje, obligacje, surowce). Warto pamiętać, że dla redukcji ryzyka portfela kluczowa jest nie tyle liczba różnych składników w portfelu, ile to, jakie są współczynniki korelacji stóp zwrotu składników tego portfela. Dodatkowo inwestując w poszczególne aktywa, np. w akcje, warto wybrać akcje spółek należących do różnych sektorów (poszczególne sektory gospodarki w różnym stopniu są podatne na wahania koniunktury), akcje spółek o różnej wielkości, tj. wartości rynkowej (spółki różnie reagują w przypadku wahań rynku), akcje spółek z różnych krajów (gospodarki różnych krajów nie są mocno powiązane ze sobą).

Dobre wyniki w trudnych warunkach

Miniony rok był bardzo wymagający dla zarządzających funduszami, ponieważ charakteryzował się wysoką zmiennością na rynkach kapitałowych.

Zaledwie po kilku miesiącach od rozpoczęcia działalności PPK przez rynki akcji przetoczyła się fala głębokich spadków. Szczególnie dotkliwe były one dla tych funduszy, które większą część aktywów inwestują w instrumenty udziałowe, czyli z grupy tych bardziej agresywnych, o bardziej odległych datach docelowych. Odbicie na rynkach akcyjnych pozwoliło jednak funduszom szybko zniwelować większość poniesionych strat. Jednocześnie rentowności obligacji skarbowych znacząco spadły. Ta sytuacja uwidoczniła różnice w poziomie ryzyka i stóp zwrotu funduszy zdefiniowanej daty.

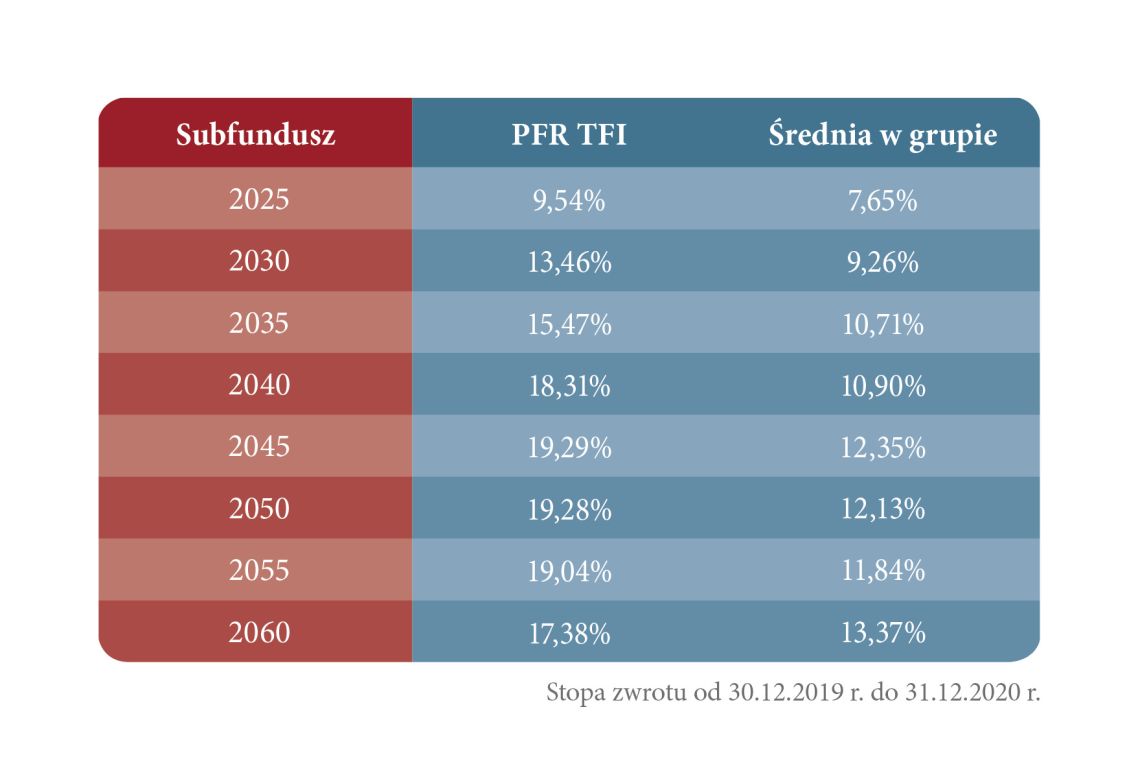

Mimo trudnego otoczenia, fundusze zdefiniowanej daty radziły sobie dobrze i zakończyły rok na plusie. Średnie wyniki funduszy o zdefiniowanej dacie 2025 wynoszą 7,65%, a w przypadku funduszy ze zdefiniowaną datą 2060 kształtują się na poziomie 13,37%. Jeszcze lepsze wyniki osiągnęły subfundusze zarządzane przez PFR TFI. Dla porównania dla subfunduszu PFR PPK 2025 stopa zwrotu wyniosła 9,54%, natomiast przy subfunduszu 2060 aż 17,38%.

Po pierwszym roku funkcjonowania PPK wartość zgromadzonych aktywów przekroczyła 2,8 mld złotych. Analizując wyniki PPK z punktu widzenia indywidualnego uczestnika widzimy, że na swoim koncie zgromadził on więcej niż sam wpłacił. Jeśli jako przykład weźmiemy pracownika z wynagrodzeniem na poziomie średniej krajowej (5381,65 zł brutto), zauważymy, że w trakcie roku jego wpłaty wyniosą 1291,56 zł. W tym czasie na jego rachunek dodatkowo wpłynie 968,64 zł od pracodawcy oraz 250 zł wpłaty powitalnej i 240 zł dopłaty rocznej. Przy takim poziomie wynagrodzenia wpłaty pracodawcy i dopłaty od państwa stanowią w sumie około połowy zgromadzonej kwoty. Pamiętajmy też, że od pierwszej wpłaty wszystkie środki są inwestowane – po pierwszym roku fundusze zdefiniowanej daty łącznie zarobiły dla swoich uczestników ponad 230 mln złotych . Te wyniki mogą być zachętą dla tych, którzy będą mieli możliwość przystąpienia do programu w ramach czwartego etapu, a także dla osób, które pierwotnie z programu zrezygnowały.