Systematyczność – przepis na skuteczne oszczędzanie

Według danych Eurostatu z 2019 r. Polacy byli trzecim najmniej oszczędzającym narodem w Unii Europejskiej. Podczas gdy średnia europejska na koniec 2019 r. wynosiła 12,5%, w Polsce stopa oszczędności gospodarstw domowych to 3,6%. Z oszczędzaniem długoterminowym również nie jest lepiej. Według badań Fundacji Kronenberga, choć 80% gospodarstw domowych posiada nadwyżki finansowe, tylko 10% oszczędza na emeryturę.

Prognozy demograficzne od lat są coraz bardziej alarmujące. Eksperci wyraźnie wskazują, że wraz z upływem czasu stopa zastąpienia, a zatem wysokość przyszłych emerytur będzie niższa. Zatem oszczędzanie długoterminowe to w dzisiejszych czasach w zasadzie konieczność. Rozwiązaniem, które może pomóc w długoterminowym oszczędzaniu, jest odkładanie nawet niewielkich kwot, ale systematycznie w długim okresie.

Ostatnio na łamach portalu Analizy.pl pojawił się artykuł, w którym eksperci na konkretnych przykładach trzech osób – Pani Wandy, Pana Zbigniewa i Pana Jana przedstawili zalety systematycznego oszczędzania .

W omawianym przykładzie trójka bohaterów przez 10 lat oszczędzała w funduszu o stopie zwrotu na poziomie 3% w skali roku. Każdy w tym okresie ulokował w funduszu kwotę 12 tysięcy złotych, ale też każdy wybrał inną strategię oszczędzania:

• Pani Wanda odkładała co miesiąc 100 złotych,

• Pan Jan zasilał rachunek 2 razy w roku, wpłacając 600 złotych,

• Pan Zbigniew raz w roku wpłacał większą sumę – 1200 złotych.

Choć wszyscy inwestowali w ten sam fundusz i ulokowali dokładnie takie same kwoty, każdy z bohaterów osiągnął inne wyniki: Pani Wanda zgromadziła 13 945 zł, Pan Jan 13 859 zł, a Pan Zbigniew 13 757 zł.

Przykład dowodzi, że najbardziej korzystna okazała się strategia polegająca na systematycznym odkładaniu niewielkich kwot. To Pani Wanda w perspektywie 10 lat uzyskała najwyższą stopę zwrotu. Co przesądziło o sukcesie Pani Wandy? Dzięki systematycznym wpłatom na rachunek zadziałał efekt procentu składanego – zyski naliczane od zgromadzonych wcześniej oszczędności powiększały podstawę do naliczania kolejnych. W ten sposób wraz z upływem czasu kapitał pracował w szybszym tempie. Ponadto, odkładając regularnie niewielkie kwoty, Pani Wanda nie odczuła obciążenia swojego budżetu domowego, co pomogło w zachowaniu konsekwencji i systematycznym działaniu. Dla bohaterki artykułu oszczędzanie stało się nawykiem.

Za wyborem systematycznego podejścia w oszczędzaniu przemawia też przykład Pana Zbigniewa, który z całej trójki zyskał najmniej. Ponieważ zwlekał z ulokowaniem środków w funduszu aż do uzbierania większej kwoty, jego kapitał pracował krócej.

Właśnie na podobnej zasadzie działają Pracownicze Plany Kapitałowe. Analogii między programem powszechnego, długoterminowego oszczędzania a przykładem Pani Wandy jest wiele. Przede wszystkim w PPK wpłacamy regularnie, co miesiąc równe kwoty – jest to 2% wynagrodzenia brutto, lub więcej - maksymalnie 4%, jeśli zdecydujemy się na wpłaty dodatkowe. Ponadto PPK daje dodatkowe korzyści. Po pierwsze do każdej wpłaty pracownika dokłada się pracodawca, a państwo raz w roku dopłaca 240 zł, a na start oszczędzania dokłada jednorazowo 250 zł. Dzięki temu w PPK oszczędzamy więcej, niż bylibyśmy w stanie odłożyć indywidualnie.

Dodatkowo PPK to program systemowy, więc składki odprowadzane są automatycznie od wynagrodzenia, dlatego nie mamy pokusy, by od czasu do czasu zrezygnować ze stałej wpłaty. To rozwiązanie dobre w szczególności dla osób, które nie mają wypracowanego nawyku oszczędzania i trudno im zachować dyscyplinę. Uczestnik PPK w zasadzie nie musi nic robić, by jego oszczędności pracowały. Większość formalności załatwia pracodawca, a za inwestowanie zgromadzonych środków odpowiada profesjonalna instytucja finansowa.

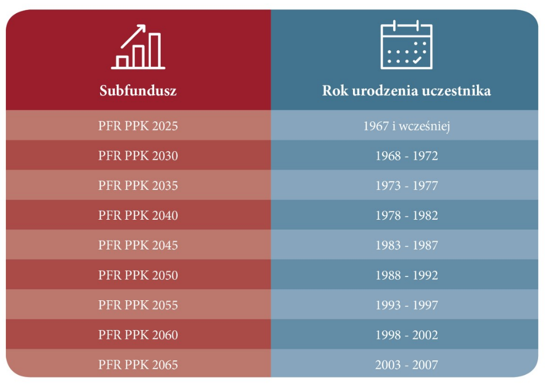

Wszystkie oszczędności inwestowane są w fundusze zdefiniowanej daty, których profil dopasowany jest do wieku uczestnika. W PFR TFI utworzyliśmy 9 subfunduszy dla uczestników w różnym wieku. Zdefiniowana data oznacza rok, w którym 60 lat osiągną osoby urodzone w roku stanowiącym środek przedziału roczników, dla których dany subfundusz jest przeznaczony. Wraz ze zbliżaniem się do zdefiniowanej daty zmieniają się proporcje aktywów w portfelu subfunduszu – rośnie udział bezpieczniejszych instrumentów dłużnych (np. obligacji i bonów skarbowych), a zmniejsza instrumentów udziałowych (głównie akcji), które uznawane są za bardziej ryzykowne, ale też mogą przynieść wyższą stopę zwrotu.